Gold spaltet die Investoren

Kaum etwas spaltet die Investoren mehr als diese Frage: Ist eine Anlage in Gold sinnvoll und im Moment empfehlenswert – oder gibt es bessere Alternativen?

Werner Grundlehner von der NZZ geht dieser Frage nach und erörtert die Fundamentaldaten und Glaubensfragen...

Geht es bei der Wahl von Anlageklassen – beispielsweise zwischen Aktien und Obligationen – um die Gewichtung von Fundamentaldaten, ist es bei Gold eine «Glaubensfrage». Auf Gold schwören insbesondere Anleger, die der gegenwärtigen Geldpolitik der Notenbanken skeptisch gegenüberstehen und erwarten, dass die riesigen Schulden, die durch das Drucken von Neugeld angehäuft wurden, nicht in einem geordneten Prozess abgebaut werden können. Diese Anleger sehen in Gold den einzigen Zufluchtsort, wenn die Blase der Vermögenswerte platzt. Für Gold-Skeptiker ist es dagegen ein unproduktives Edelmetall, das keinen Zins abwirft und völlig überschätzt wird.

Nur ein Würfel

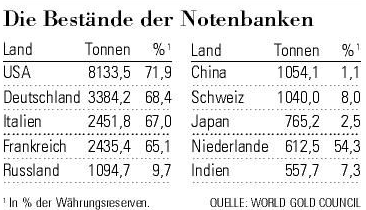

Die Investition in Gold ist ein Tanz um den goldenen Würfel. Denn alles je geschürfte Gold auf dieser Welt würde sich in einem Würfel mit einer Kantenlänge von rund 21 Metern einschmelzen lassen. Die unüberwindbare Knappheit ist ein Reiz des Goldes. Seit 4000 Jahren nutzt die Menschheit das Gold zur Werterhaltung. Ein Überangebot ist nicht möglich, das Angebot steigt jährlich um 1% bis 2% durch die Produktion aus den Goldminen. Es gibt viele Faktoren, die den Goldpreis beeinflussen. Die wichtigsten sind Inflation, reales Zinsniveau, Aktienmärkte, der Dollar, der Ölpreis und die Goldbestände der Notenbanken. Immer entscheidender wird die Nachfrage aus Asien. Christian Gattiker, Chefstratege der Bank Julius Bär, sagt, Gold sei keine Anlageklasse, denn es könne kein fairer Wert berechnet werden. Naturgemäss liessen sich keine zukünftigen Einkommensströme diskontieren und so ein Wert errechnen.

Auch für Gold erfolgt die Preisbildung über Angebot und Nachfrage. Aber anders als für Industriemetalle ist die Nachfrage nicht an Wirtschaftszyklen gebunden. Falls nicht gerade die Notenbanken grosse Mengen auf den Markt werfen, ist das Angebot recht konstant. Die Nachfrage wurde in den letzten Jahren vermehrt durch Investoren bestimmt. Die Rohstoff-Experten der Bank Bär hätten jüngst auf die Frage, wie sich der Goldpreis entwickeln werde, den Ball zurückgegeben und gefragt, wie sich die Investoren-Nachfrage entwickeln werde.

Der «Fear-Trade», also der Goldkauf aus Angst vor Hyperinflation, macht gemäss Ronald-Peter Stöferle vom Asset-Manager Incrementum im Moment nur einen Teil der Preisbildung aus. Entscheidend sei Asien. Mittlerweile komme ein Drittel der Nachfrage aus dieser Region. Der Goldbesitz werde dort viel pragmatischer gesehen als bei uns. Die asiatischen Investoren seien preissensitiv. Im Jahr 2013 brach die Goldnotierung gegenüber allen wichtigen Währungen um 30% ein – auch gegenüber dem Yuan. Die Chinesen waren in diesem Jahr die mit Abstand grössten Goldkäufer. Im ersten Semester 2014 machte das Edelmetall einen Drittel des Verlustes wett, die Käufe aus China liessen um einen Fünftel nach. Indien zeigt ein ähnliches Verhalten.

Die Notenbanken zählen wieder zu den konstanten Käufern. Im zweiten Quartal 2014 erwarben die Institute 118 Tonnen Gold, 28% mehr als im Vorjahr. Es war das 14. Quartal in Folge mit zunehmenden Beständen. Käufer sind vor allem die Institute aus China, Indien und Russland. Ein anderer wichtiger Nachfrage-Kanal sind ETF, diese haben 2013 rund 880 Tonnen verkauft, im ersten Semester 2014 waren es dann noch 40 Tonnen.

In der Anlagestrategie der Bank Bär gibt es keine strukturelle Goldquote. Je nach Lage werde entschieden, ob Gold attraktiv sei oder nicht, sagt Gattiker. Falls Finanzanlagen einen realen Ertrag abwerfen, ist Gold als ertragslose Investition im Nachteil. Von 2008 bis Ende 2012 habe es mit realen Negativzinsen gute Gründe für Gold gegeben, sagt der Chefstratege von Julius Bär. Doch nun seien gerade für längere Laufzeiten die Realzinsen mehrheitlich positiv.

Gier grösser als Angst

Der Goldmarkt wird vom Dollar bestimmt, derzeit sieht Gattiker eine Normalisierung in der Entwicklung des «Greenback». Die USA sei Europa in der Entwicklung zwei bis drei Jahre voraus. Natürlich könnte diese Entwicklung gestört werden, durch den Einsatz von unkonventionellen Massnahmen der Federal Reserve, wenn die Zinskurve als Ganze ins Negative drehe oder durch Angebots-Schocks – z. B. durch einen Anstieg des Erdölpreises auf 160 $ je Fass. Das befürchte er momentan aber nicht, sagt Gattiker.

Im Moment ist gemäss Ronald-Peter Stöferle der Faktor Gier wieder grösser als der Faktor Angst. Gold werde abgestossen, und Aktien würden gekauft. Auf kurze Sicht dürfte das so weitergehen. In dieser gedrückten Stimmung sei es ein guter Moment einzusteigen, denn alles Negative sei eingepreist. Die Wirtschaft befindet sich in einem deflationären Umfeld. Die Realzinsen weisen eine steigende Tendenz auf, während Rohstoffe und besonders Erdöl sich verbilligen.

Die Wirtschaft könne sich höhere Zinsen angesichts der hohen Verschuldung nicht leisten. Zudem müsse man unterschiedliche Teuerungsraten beachten. Im Bereich Vermögenswerte seien die Preise auf Blasen-Niveau geklettert, während die Konsumentenpreise kaum gestiegen oder sogar gesunken seien. In diesem Umfeld versuchen die Staaten gemäss Stöferle ihre Währungen zu schwächen. Gold bleibe aber eine harte Währung. Er empfiehlt, 10% bis 15% des Vermögens in physischem Gold zu halten. ETF erachtet er als nicht geeignet. Wenn man Edelmetall als Absicherung kaufe, solle man dies physisch tun und nicht in Papierform als Verpflichtung einer Bank.

Attraktiv seien derzeit auch Goldminen-Aktien. Die Valoren seien gerade unbeliebt, die Gesellschaften hätten jedoch hohe Abschreibungen vorgenommen und ihre Kosten vermindert. Minen-Titel besitzen gegenüber dem physischen Gold bei einem Preisanstieg einen Hebel. Wenn heute zu Kosten von 1100 $ pro Unze gefördert wird und der Goldpreis um 200 $ steigt, dann klettert die Marge überproportional.

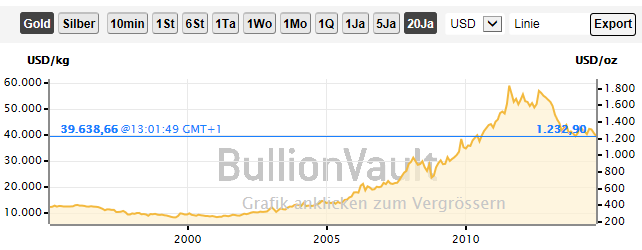

Eine liquide, stabile Währung

Weiter vom Gold überzeugt ist wenig überraschend Rolf Nef von Tell Gold & Silber Fonds. Seit Ende der 1990er Jahre befänden wir uns in einem Bullenmarkt. Diese Phasen endeten jeweils mit einer exzessiven Übertreibung. Das hätte der Markt bisher nicht erlebt, sondern nur eine dreijährige Schwächephase. Die Wirtschaft befinde sich in einem deflationären Umfeld. Immer wenn Überschuldungen bestehen, führt das gemäss Nef zu Deflation, dann brächen auch die Preise von Sachwerten ein, schwache Kredite würden vernichtet und niemand investiere mehr in Staatsanleihen. Währungen, die eigentlich Kredite von der Nationalbank seien, würden in diesem Umfeld auch schwächer. Die «Währung» Gold werde dann an Stärke gewinnen. Im Gegensatz zu anderen Vermögenswerten wie etwa Immobilien bleibe Gold liquid. – Der Investor muss also zuerst den Zustand der Wirtschaft einschätzen. Kommt er hier zu einem klaren Schluss, folgt daraus auch ein eindeutiger Entscheid zur Anlage in Gold.

RSS Newsfeeds

RSS Newsfeeds