Indiens Gold-Importe "werden steigen"

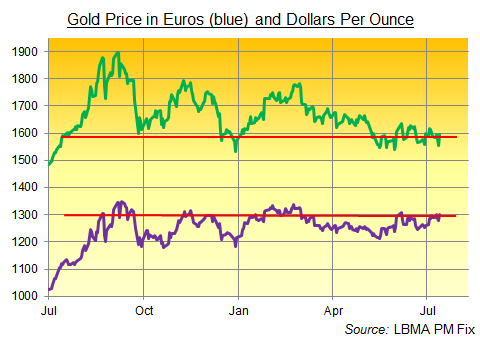

Der Goldpreis in Dollar ist flach im Vergleich zu vor 12 Monaten. Aber in Euro...?

Am Freitag, den Dreizehnten, tat der Dollar-Goldpreis etwas, was es nur siebenmal geschafft hat in den letzten elf Jahren, schreibt Adrian Ash von BullionVault.

Gold wurde im Vergleich zum gleichen Zeitraum vor 12 Monaten flach gehandelt. Wenn Sie am 13. Juli 2011 Gold gekauft haben, dann hatten Sie keinen Cent verdient bevor New York am Morgen aufgewacht war. Und Sie halten genau den gleichen Dollarwert heute, ein Jahr später - auf Basis des Londoner Morgen Fix - bei $1579 pro Unze.

Tatsächlich wird jeder, der zwischen damals und heute Gold gekauft hat, um sich abzusichern, zu schützen oder um mit seinen gesparten Dollar durch Spekulation zu Akkumulieren, mehr als wahrscheinlich auch einen höheren Preis bezahlt haben.

Der Goldpreis in Dollar war an 227 Handelstagen höher als am Freitag morgen und alle kamen nach dem 13. Juli 2011. Die Hälfte von ihnen war im Jahr 2011 und die andere Hälfte im jetzigen Jahr 2012. Nur an 25 Handelstagen sah man Gold tiefer als an diesem Morgen. Selbst das kleine Hoch auf $1.595 Dollar am Freitag nachmittag liess Gold in Dollar schwer hinter dem Durchschnitt der letzten 12 Monate hinterher hinken.

Jetzt vergleichen Sie das mit dem Goldpreis in Euro von heute. Es lag nur an fünf Handelstagen höher. Mit dem London Fix von €1300 pro Unze am Freitag nachmittag hat Gold in der Tat 16% für Käufer aus der Eurozone gewonnen gegenüber dem selben Tag vor einem Jahr.

Wie kommt das? Ganz offensichtlich ist der Euro natürlich gegenüber dem Dollar gefallen. Was also für US-Investoren flach war, ist für Anleger in Deutschland, Frankreich, Italien und den anderen 14 Staaten der Einheitswährung gestiegen. Was aber den Abfall in Euro angetrieben hat zeigt sowohl warum Menschen Gold kaufen als auch wie es ihnen helfen kann, wenn sie es tun.

Die Krise in der Eurozone könnte das weltweite Wirtschaftswachstum sehr wohl weiter verschlechtern. Ein echter Staatsbankrott - oder Austritt - würde höchstwahrscheinlich die gleiche Art von globaler Panik auslösen wie man sie seit der Lehman Pleite nicht mehr gesehen hat oder noch schlimmer. Aber bis dahin ist der Fokus dieser wachsenden Spannungen innerhalb des Euro-Währungsraums. Und wenn Sie Gold kaufen, um sich gegen diese Art von Sorgen abzusichern, ist es viel verlangt, auch nach einer Versicherung gegenüber fremden lokalen Krisen zu fragen.

Der rapide Abfall des Dollar zwischen 2002-2008, zum Beispiel, löste viele Diskussionen und Sorgen aus um die Rolle der US-Währung als weltweite Nr.1 Reserve. Es liess die Goldpreise in Euro ziemlich unberührt bis die Finanzkrise - scheinbar nur lokal auf dem US-Immobilien und Hypothekenmarkt - sich als allzu international erwies.

Und wieder könnte sich die steigende Temperatur in Europa heute - was Marcus Grubb vom World Gold Council als "Umgebungstemperatur" bezeichnet, von dem, was jetzt eine dauerhafte Krise ist - für den Dollar, Pfund Sterling und die Yen bald als heiss erweisen für Investoren. In der Zwischenzeit hält sich Gold nahe seinem Allzeit-Rekordhoch für die Bürger der Eurozone. Das ist ein klares Zeichen dafür, dass auch die Umgebungstemperatur, die Hintergrund-Strahlung, dieser Krise gefährlich stark ist.

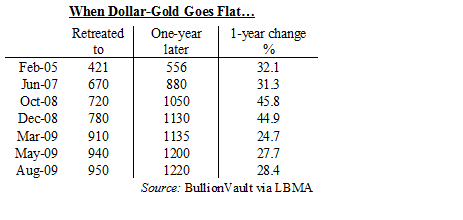

Was passiert, wenn der Fokus der Krise sich auch auf den Dollar ausweitet oder auf die US-Steuer umschlägt, auf die Nullzinspolitik oder langfristiger struktureller Bankrott der 50 Vereinigten Staaten? Von den sieben Gelegenheiten seit dem Sommer 2001, als der Goldpreis in Dollar gegenüber den 12 Monaten zuvor flach war - so wie heute - hat sich der Zukauf von Gold bei diesem Tief jedes Mal als gewinnbringend erwiesen.

Die minimale Rendite 12 Monate später war wieder 25%. Im Durchschnitt hat das Kaufen von Gold bei Stillstand oder bei einpaar Prozenten tiefer als im Vorjahr für US-Investoren eine Rendite von 33% im folgenden Jahr gebracht.

RSS Newsfeeds

RSS Newsfeeds