Westliche Anleger haben Gold stark untergewichtet, nachdem börsengehandelte Fonds die Zuflüsse aus dem Covid auslöschen

Der GOLDPREIS machte den gestrigen Anstieg von 1,2% gegenüber einem stärkeren US-Dollar am Mittwoch wieder rückgängig und handelte über $100 pro Feinunze unter dem neuen Allzeithoch der vergangenen Woche, nachdem die durch Gold gedeckten börsengehandelten Fonds erneut schrumpften und die längerfristigen Zinssätze auf dem Anleihemarkt aufgrund weiterer Inflationswarnungen der Fed stiegen.

Die globalen Aktienmärkte fielen weiter von den in diesem Monat erreichten neuen Allzeithochs des MSCI World Index, und Silber fiel um 50 Cent von dem am Dienstag erreichten Höchststand von 32,29 $ - nahe den neuen 12-Jahres-Hochs der letzten Woche -, während das Industriemetall Kupfer seinen Aufschwung wieder aufgab, nachdem es seit dem neuen Rekordhoch von Mitte Mai fast 10 % verloren hatte.

Auf dem Londoner Goldmarkt sank der Goldpreis wieder auf 2335 $. In China, dem wichtigsten Abnehmerland des Edelmetalls, war der Goldpreis über Nacht weiter gestiegen, da der Yuan gegenüber anderen wichtigen Währungen erneut fiel und neue Goldimporte nach Schanghai mit einem Aufschlag von 32 $ pro Feinunze angeboten wurden, was dem Vierfachen des historischen Durchschnittspreises entspricht.

Unter den westlichen Anlageprodukten blieb der riesige, mit Gold unterlegte börsengehandelte Fonds SPDR Trust (NYSEArca:GLD) gestern unverändert, nachdem es in der vergangenen Woche zum ersten Mal seit drei Wochen zu Abflüssen von Anlegergeldern gekommen war.

Der weltweit zweitgrößte Konkurrent, der iShares Gold-ETF (NYSEArca:IAU), blieb am Dienstagabend ebenfalls so klein wie seit fast zwei Wochen nicht mehr, nachdem er seit dem Höchststand der Covid-Krise Ende 2020 ebenfalls um ein Drittel geschrumpft war.

In Umkehrung aller Zuflüsse der Pandemie als Sektor „besitzen ETF-Investoren jetzt das gleiche Volumen an Gold wie im Jahr 2019“, bemerkt Robert Minter, Direktor der ETF-Strategie bei dem eine halbe Billion Dollar schweren britischen Vermögensverwalter Abrdn.

„Es ist, als ob Pandemieausgaben, die Ausweitung der US-Verschuldung, die Deglobalisierung und strukturelle Veränderungen auf dem Arbeitsmarkt nie stattgefunden hätten. Die Anleger sind bei fast jeder objektiven Betrachtung der US-Schulden und des Defizits im Verhältnis zum BIP untergewichtet, die sich derzeit auf einem Niveau befinden, das zuletzt während des Zweiten Weltkriegs gesehen wurde.“

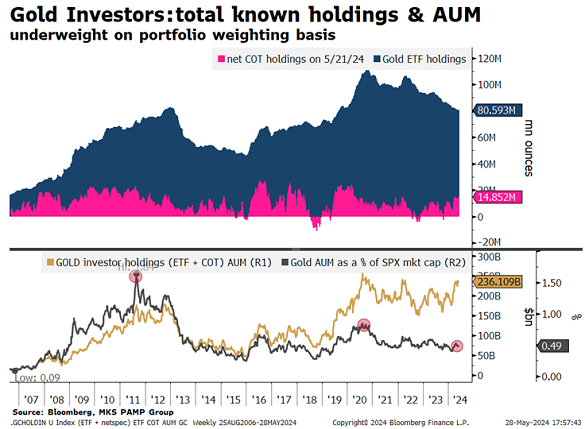

„Edelmetalle sind als Sektor und in Bezug auf den massiven Reichtum und die systematische Liquidität, die nach dem Kovid entstanden sind, nach wie vor stark untergewichtet“, stimmt Nicky Shiels, Metallstratege bei der Schweizer Goldraffinerie- und Finanzgruppe MKS Pamp, zu und verweist auf einen kürzlich erschienenen Bericht des Schweizer Bankriesen UBS, wonach vermögende Anleger, die ihr Geld über Family Offices verwalten, derzeit nur 1 % in Goldbarren halten.

Wenn man den Wert aller börsengehandelten Goldfonds - von denen die meisten an den Börsen der westlichen Länder gehandelt werden - und den von spekulativen Händlern gehaltenen Nettobullenwert in Comex-Futures-Kontrakten kombiniert, macht die westliche Positionierung [in Gold] 0,7 % der US-Aktien aus", so Shiels, der den SPDR S&P500 ETF Trust (NYSEArca:SPY) als Stellvertreter für den Wert der Investitionen in den weltweit führenden Aktienmarkt verwendet.

„Diese Allokation hat sich von ihrem historischen Tiefpunkt um +0,5 % nach oben verschoben, bleibt aber im Vergleich zum Covid-Hoch (~1 %) und der Bullenmarkt-Ära in den Jahren 2010-2012 (1,5-2 %) sehr untergewichtet.“

Die Stimmung bei Gold-ETFs „könnte sich verbessern, sobald die Federal Reserve die Zinsen senkt“, meint Mintner von Abrdn.

„Eine Zinssenkung im Juni ist angesichts der Schwäche in einigen Bereichen der Wirtschaft mit niedrigem Einkommen und der anhaltenden Risiken auf dem Markt für Gewerbeimmobilien umsichtig.

Aber „es sind noch viele weitere Monate mit positiven [d.h. niedrigeren] Inflationsdaten nötig, um mir das Vertrauen zu geben, dass es angemessen ist, die Zinsen zu senken“, sagte der Präsident der Minneapolis Fed, Neel Kashkari - ein nicht stimmberechtigtes Mitglied des FOMC bis 2026 - am Dienstag gegenüber CNBC und wiederholte damit die unisono hawkishen Fed-Kommentare der letzten Woche von anderen US-Politikern.

Auf die Frage, ob die Federal Reserve die Zinsen im Jahr 2024 wieder anheben könnte, anstatt sie zu senken, fügte Kashkari hinzu: „Ich denke nicht, dass wir zu diesem Zeitpunkt irgendetwas ausschließen sollten“.

Sehen oder hören Sie sich unsere Goldmarktberichte auf YouTube an.

Ein weiterer „Falke“ und 2024-Wähler, Raphael Bostic von der Atlanta Fed, spricht später am Mittwoch, ebenso wie der „Zentrist“ John Williams, Präsident und CEO der wichtigen New Yorker Operation.

Bei Wetten darauf, dass die Fed die Zinsen im September senkt - ein Schritt, den der Futures-Markt bereits zu Beginn dieses Jahres für März vorausgesagt hatte - stehen die Chancen heute schlechter als 50:50.

Die Fed-Zinssätze werden dann bis Ende 2024 bei 5,07 % liegen, was der höchsten Prognose seit Ende April entspricht, als der Goldpreis kurzzeitig auf über 2300 $ pro Feinunze fiel.

Dies würde nur eine Zinssenkung der Fed vor Weihnachten erfordern, im Gegensatz zu den drei Zinssenkungen, die das Team der Zentralbank in seinen Prognosen vom März vorausgesagt hatte und die nun auf der Juni-Sitzung in zwei Wochen aktualisiert werden sollen.

Die Inflation in Australien hat sich im April beschleunigt und nicht, wie von Analysten prognostiziert, verlangsamt, so neue Daten vom Mittwoch, und die Lebenshaltungskosten in Deutschland sind im Mai schneller gestiegen als erwartet, so die heutige erste Schätzung von Destatis.

Deutschland, die größte Volkswirtschaft der Eurozone, verzeichnete in diesem Monat eine Verbraucherpreisinflation von 2,8 % auf Basis der harmonisierten Benchmark-Messung und damit den höchsten Anstieg seit Januar.

Der Goldpreis in Euro fiel auf €2156 pro Feinunze zurück, während der britische Goldpreis in Pfund die gestrige Rallye ebenfalls zunichte machte und bei £1835 notierte.

Es wird erwartet, dass die Inflationsdaten für die Eurozone mit 20 Ländern am Freitag zeigen, dass die Lebenshaltungskosten in diesem Monat um 2,8 % gegenüber Mai letzten Jahres gestiegen sind und sich damit gegenüber dem Zweijahrestief vom April um 0,1 Punkte erhöht haben.

Die für den gleichen Tag erwarteten US-Inflationsdaten zur PCE-Kerninflation - dem von der Federal Reserve bevorzugten und angestrebten Index von 2,0 % pro Jahr - werden für April ebenfalls mit 2,8 % prognostiziert, was gegenüber März unverändert bleibt und den langsamsten Anstieg seit Frühjahr 2021 bedeutet.

RSS Newsfeeds

RSS Newsfeeds