Was die Gold-Silber-Ratio über die Deflation verrät

Die Gold-Silber-Ratio steigt, wenn das Geld knapp wird. Und gerade ist sie wieder am steigen…

Etwas Seltsames geschieht mit der Gold-Silber-Ratio, schreibt Adrian Ash von BullionVault.

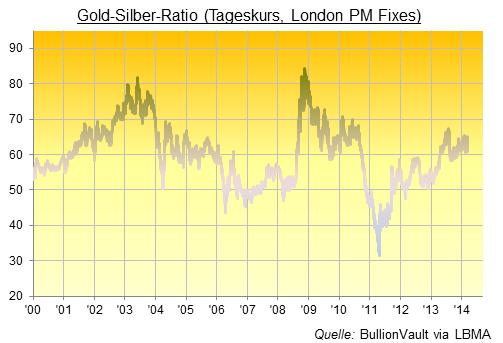

Die Gold-Silber-Ratio zeigt an, wieviel Feinunzen Silber Sie gegen 1 Feinunze Gold tauschen könnten… vorausgesetzt natürlich, Sie finden jemanden, der an dieser Art Handel interessiert ist und keine Kommission anfällt. Mit anderen Worten bedeutet dies, dass bei einem derzeitigen Wert von 65 eine Feinunze Gold genauso viel kostet wie 65 Feinunzen Silber.

Sie wird vor allem als Indikator für die Preisentwicklung von Gold und Silber verwendet. Je höher der Wert der Gold-Silber-Ratio ist, desto niedriger ist die Bewertung von Silber im Vergleich zu Gold.

Dieses Verhältnis ist aufschlussreich, da sich die Gold- und Silberpreise für gewöhnlich in die gleiche Richtung bewegen. Wenn man die einzelnen Tage betrachtet, so war dies zu 73% seit 1968 der Fall. Und im gleichen Zeitraum kam es lediglich einmal vor, dass Gold und Silber 7 Tage in Folge voneinander abwichen. Aber das Ausmaß der Bewegung variiert im Laufe der Zeit gravierend, wie aus dem Verhältnis hervorgeht.

Nun ist die Gold-Silber-Ratio in den letzten drei Wochen stark gestiegen und sprang auf den 6-Monats-Rekord von Januar zurück. Etwas, das sich nur schwer mit dem steigenden Goldpreis vereinbaren lässt. Und in der Tat würden einige technische Analysten hierbei von einer „Nichtbestätigung“ des Gold-Aufwärtstrends sprechen.

Warum? Weil Gold und Silber normalerweise miteinander verbunden sind. Jedoch schafft es momentan Silber nicht zu steigen, während Gold den sogenannten „Widerstand“ durchbricht, den zahlreiche Analysten mit 1361 USD auf das Hoch vom letzten Oktober ansetzten.

Das ist nichts Rätselhaftes. Zumindest noch nicht. Lange Zeit lag das Verhältnis ungefähr bei 1:20, was auch dem Vorkommen der beiden Edelmetalle entspricht. Ein Extremwert wurde beispielsweise im Jahr 1998 erreicht, als der amerikanische Großinvestor Warren Buffett rund 37% des weltweiten Silberangebots aufkaufte.

Im 21. Jahrhundert entsprach der Wert von einer Feinunze Gold meist dem von 50-70 Feinunzen Silber. Die Extreme bei der Gold-Silber-Ratio haben sich immer schnell wieder aufgelöst. Das 2-Monats-Hoch dieser Woche von 65 sollte niemanden beruhigen, außer vielleicht solche Hedgefonds, die besonders schlau sein wollen, indem sie Gold-Leerverkäufe tätigen und stattdessen Silber-Futures oder Optionen auf Kredit kaufen.

Aber lassen Sie uns sehen, was dieser Indikator über den makroökonomischen Kontext aussagt. Denn tendenziell fällt die Ratio – was bedeutet, das Silber relativ an Wert gewinnt – wenn eine starke Währungsinflation den Wohlfühlfaktor in den reichen Industrieländern ankurbelt, allen voran in den Vereinigten Staaten.

Nehmen wir zum Beispiel die US-Notenbank unter Alan Greenspan. Als die erste Technologie-Blase platzte (gemästet durch die extrem zunehmenden Margen der Börsenmakler), sah seine Kampagne zur Konjunkturbelebung vor, dass die Fed die USD-Dollar-Kurse drastisch reduzierte auf einen bis dahin historischen Tiefststand von 1,0% in 2003. Das löste eine Immobilienblase aus, die mit einem Anstieg der US-amerikanischen und weltweiten Aktien zusammenfiel, sowie einen länger-anhaltenden Rückgang des Verhältnisses zwischen Gold und Silber.

Dieser Fall ging wieder zurück, genauso wie die anderen Erscheinungen, die damit einhergingen (mit Ausnahme des weiterhin steigenden Goldpreises), während des deflationären Schocks, den der Lehman-Zusammenbruch in 2008 auslöste. In der Zeit nach Lehman, also in einer Welt der Nullzinsen und des Gelddruckens, gewann dann Silber gegenüber Gold wieder an Wert.

Aber ab dem tiefsten Stand seit 30 Jahren, der am 28. April 2011 erreicht wurde, als 1 Feinunze Gold etwas weniger als 32 Feinunzen Silber wert war, ist die Gold-Silber-Ratio gestiegen. Und ebenso der reale Zinssatz für US-Staatsanleihen. Trotz des Versprechens, „alles Notwendige zu tun“, um den Euro der gemeinsamen Währungsunion zu retten, wurde die Eurozone von einer Deflation bedroht, wie sie relativ kurz zuvor Japan erlebte. Diese begann im Frühjahr 2013, genauso wie eine Art finanzielle Zurückhaltung der US-Notenbank in Form des QE-Taperings, das letztendlich im letzten Dezember eingeleitet wurde.

Wie lautet also unsere These? Fürs erste einmal, dass der Wert von Silber schneller steigt als der von Gold, wenn die Geldmenge stark und schnell zunimmt.

Was ist der Grund hierfür? Sowohl Gold als auch Silber haben eine lange Geschichte der monetären Verwendung. Mehr als 5000 Jahre sogar, um etwas genauer zu sein. Aber man kann sagen, dass Silber diesen Zweck kurz vor dem Ersten Weltkrieg verloren hat, zumindest spätestens dann, als China kurz vor Ausbruch des Zweiten Weltkrieges seinen Silberstandard abschaffte. Es stimmt, dass auch Gold im Jahr 1971 von dem Währungssystem losgelöst wurde. Und es trifft ebenfalls zu, dass eine große Menge Gold bereits seit den 1930ern in den Banken der Zentralbanken gebunkert ist, wo es keinen Einfluss auf die alltäglichen Handel hat (genauso wenig wie wenn es der James-Bond-Bösewicht Auric Goldfinger geschafft hätte, die gigantischen Goldreserven der US-Notenbank radioaktiv zu verstrahlen… obwohl er im drei Jahre vor dem Film erschienenen Buch noch die in Fort Knox gelagerten Goldreserven stehlen wollte). Aber diese Bestände der Zentralbanken gibt es heute immer noch, lediglich ein wenig umverteilt zwischen dem Westen und dem Osten, was zeigt, dass Gold nach wie vor für langfristig-orientierte Finanzplaner attraktiv ist.

Gold behielt auch seine Funktion als „Wertspeicher“ - auch für Privatanleger. Man denke dabei an Schmuckkäufer in Asien, die oftmals nur schwer Zugang zu dem formellen Bankensystem oder anderen Anlagemöglichkeiten haben, oder auch Privatleute im Westen, die sich aus Angst vor Ereignissen wie dem Jahrtausendwechsel mit Goldmünzen eindecken. Silber jedoch steht zwischen seiner industriellen Verwendung und der als Finanzspekulation.

Gold braucht keine Währungsinflation, damit sein Preis steigt. Beispielsweise sind in diesem Monat bislang sowohl Gold als auch der Dollar gestiegen. Auch legt momentan der japanische Yen zu. Dies lässt ebenfalls eine Straffung der weltweiten Geld-Liquidität vermuten, mit Anlegern, die ihre Kredite im kostenlosen Yen schließen, nachdem sie „risiko-freundliche“ Anlagen verkaufen, die sie zuvor in bar gekauft hatten.

Silber kommt verstärkt bei einer Inflation zum Einsatz. Wohingegen es Gold schafft, sogar dann noch Kapital anzuziehen, wenn die Angst vor einer Deflation wächst. Und genau diese Angst scheint gerade zuzunehmen, wie man der Gold-Silber-Ratio entnehmen kann.

Die Europäische Zentralbank soll laut Informationen von Reuters dazu „bereit sein, nicht-standardisierte Maßnahmen zu ergreifen, um für stabile Preise zu sorgen“. Dies ist ein Code für eine quantitative, geldpolitische Lockerung – der erste und einzige Ausweg für politische Entscheidungsträger, die eine bevorstehende Deflationsspirale befürchten.

„Das Risiko einer Deflation besteht auf jeden Fall, vor allem in der Eurozone“, meint auch der Chef-Ökonom des Internationalen Währungsfonds Olivier Blanchard gegenüber dem Handelsblatt. Eine Deflation bedeutet fallende Preise, typischerweise nach einer Kreditblase. Die Verbraucher schieben ihre Ausgaben hinaus, was sich nachteilig auf die Geschäfte sowie Steuereinnahmen auswirkt. Erstens, weil sie davon ausgehen, dass die Preise in naher Zukunft weiter fallen werden, aber vor allem auch, weil ihre Einnahmen vermutlich ebenfalls gesunken sind oder zu befürchten ist, dass sie bald reduziert werden.

Man denke hierbei an Japan seit 1990 oder Griechenland und Irland seit 2009. Neben der unmittelbaren Gefahr eines Zusammenbruchs des Bankensystems ist es schließlich die Angst vor einem solchen „verlorenem Jahrzehnt“, das die Federal Reserve und andere Zentralbanken dazu veranlasste, die Zinsen auf null zu senken und verstärkt Geld zu drucken. Dies fing bereits vor fünf Jahren an. Und ferner war es auch die Angst vor einer Deflation, die namhafte Fondsmanager dazu brachte, Gold zu kaufen. Auf eine Inflation zu wetten ist die erste politische Antwort auf eine drohende Gefahr von fallenden Verbraucherpreisen. Aber es war Silber, das wirklich in die Höhe schoss.

Meiner Meinung nach könnte Silber in 2014 einen weiteren inflationären Boom erleben. Und das skurriler Weise ausgerechnet aufgrund einer Silber-schwächenden Deflation.

Artikel übersetzt und bearbeitet von Steffen Grosshauser.

RSS Newsfeeds

RSS Newsfeeds