Wer kauft Gold?

Der Goldpreis hat gerade den Abwärtstrend - die Linie, die seine Spitzen verbindet - nach seinem Rekordhoch vom Sommer 2011 durchbrochen.

So zumindest würden technische Analysten die Goldpreis-Graphik beurteilen, schreibt Adian Ash von BullionVault.

Genau wie Ende 2007 - als Gold seine Hochfahrt um 55% innerhalb von sechs Monaten began - stieg der Preis am Mittwoch durch einen sehr grundsätzlichen Faktor: Dem Preis von Geld, insbesondere dem Dollar, die Nr.1 Währung der Welt für Handel und Reserven von Zentralbanken.

Damals in 2007, war der Katalysator ein kleiner Einschnitt von 0,25% in den Zinssätzen, der signalisierte, dass die Fed die Erträge auf Bargeld zerstörte, anstatt sie zu erhöhen. Jetzt hat das neue Null-Raten-Versprechen "Gold mit Leichtigkeit von seinen 50, 100 und 200 durchschnittlichen Tagesbewegungen herausgehoben und grosse Ziele nach oben eröffnet", sagt ein Londoner Analyst. Die vorherige Höchstgrenze von $1700 ist eine abstützende Untergrenze geworden, sagt die Bullion-Bank Scotia Mocatta "mit weiterer wichtiger Unterstützung der durchschnittlichen 200-Tage-Bewegung bei $1645."

Was immer man von solchen Diagnosen halten mag, man sollte vor lauter Bäumen den Wald nicht aus den Augen verlieren. Denn der Trend, wer Gold kauft und warum, ist so klar zu erkennen, dass man die Punkte gar nicht erst verbinden muss, um das Gesamtbild zu sehen.

So sind zum Beispiel, laut Daten des Internationalen Währungsfonds (IMF), die Goldreserven, die die Zentralbanken der Welt unter sich halten, auf ein Sechs-Jahres-Hoch angestiegen. Aufkommende Märkte und Entwicklungsländer haben ihre Goldreserven seit 2008 um 25% nach Gewicht gesteigert. Der hochverschuldete Westen ist ein Netto-Verkäufer, aber mit Müh und Not.

"Vielleicht wird Gold nicht mehr als entscheidender Teil des Finanzsystems wahrgenommen, wie damals während der Zeit des Gold-Standards vor 1970/71", sagte Marcus Grubb vom World Gold Council diese Woche in einem Interview. "Doch eigentlich ist das nicht wirklich wahr."

"Denn selbst mit dem Ende des Gold-Standards bleibt Gold eine Wertanlage, die von den Zentralbanken der Welt gehordet wird...und man sieht den Trend, dass Gold immer mehr in das Gewebe des Finanzsystems eingewoben wird."

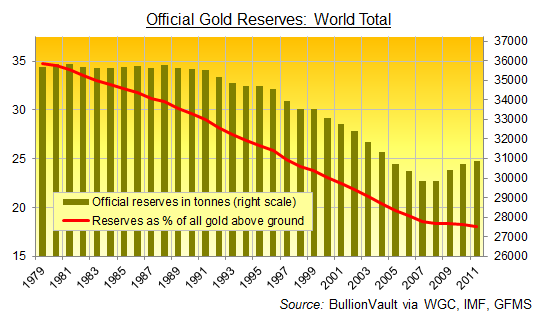

Ein grosser Teil dieses Geflechts liegt an den offiziellen Goldreserven, doch wie unsere obige Graphik zeigt, kontrollieren Zentralbanken nur einen schrumpfenden Anteil dessen, was an Gold zu Tage gefördert wird. Eine viel grössere Menge an Gold findet seinen Weg zu privatem Eigentum und dort, so sagt Marcus Grubb (der WGC ist übrigens ein Investor von BullionVault), hat es einen viel grösseren Einfluss darauf, wie Geld und Wirtschaft funktionieren.

Es waren zunächst private Personen, die Gold als Finanzanlage wiederentdeckt haben, nachdem es Ende des 20.Jahrhunderts ein eher dekoratives Werteaufbewahrungsmittel geworden war. Institutionelle Investoren haben jedoch aufgeholt und nun ist Gold vor dem Basler Kommittee für globales Banking und es wurde vorgeschlagen, dass Banken Gold als "Grund-Wertanlage" - als Kernkapital - halten sollten, um ihren Liquiditätsanforderungen zu entsprechen.

Immerhin ist das Volumen des Londoner Goldmarktes, dem Weltzentrum für Goldhandel, mit $240 Milliarden pro Tag grösser als die vier am meisten gehandelten Währungspaare der Welt zusammen. Die Regulierungsbehörden der Türkei haben mit Beginn November physische Goldbarren bereits als Kernkapitalanlage ihrer Kreditbanken anerkannt mit einer 10%igen Abdeckung im Wert von 5,5 Mrd. Lira ($2,9 Mrd.), wie Dow Jones berichtet. Und auch eine wachsende Anzahl von Investment-Börsen und erstklassiger Broker akzeptieren Gold jetzt als Sicherheit von Institutionen, die ihre Waren und andere finanzierte Positionen als Anzahlung verbuchen.

Gold wirft natürlich keine Zinsen ab, doch unsere Welt von Null-Zinsen, in der Kapitalmärkte von Zentralbankpolitik bestimmt werden, lässt Gold an die Spitze rücken. Auch wird Gold nicht in der Industrie verwendet (rund 11% der globalen Nachfrage in den fünf Jahren bis 2011), eine Tatsache, das seine einzigartige Eigenschaft als "Wertaufbewahrung" unterstreicht. Als physisches Eigentum kann Gold nicht gegen Schulden aufgerechnet oder bei Ausfall genutzt werden. Da Gold weltweit gehandelt wird, ist es sehr liquide und der Goldpreis wird augenblicklich festgelegt. Gold ist rar und unzerstörbar, es ist alles andere als das Papiergeld von heute.

Noch vor nicht all zu langer Zeit hatte Gold das gesamte Geldsystem der Welt gestützt. Abgesehen von China, das versuchte, sich an Silber zu halten, sah der vereinbarte und später aufgehobene Gold-Standard, das dem ersten und dann dem zweiten Weltkrieg folgte, das der Wert der Zentralbank-Goldreserven bei weitem die Papiergeld-Obligationen überwiegte, die diese Banken sich gegenseitig gewährten.

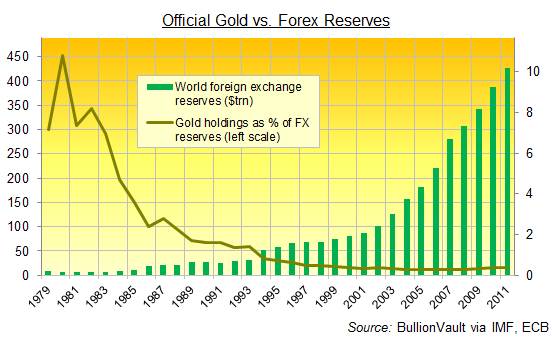

Selbst vor drei Jahrzehnten, zehn Jahre nach dem Zusammenbruch des Nachkriegs-Gold-Standards, war der Wert der Zentralbank-Goldreserven immer noch dreimal so hoch wie ihre Reserven an Bargeld. Doch schauen Sie sich das letzte Jahrzehnt an - die zehn Jahre, in denen Gold-Investments alle anderen Anlageklassen mit Links geschlagen haben: Fast jede Währung hat rund 85% an Wert gegenüber Gold verloren. Und trotzdem konnten sich die Goldreserven gegenüber der Menge an neuem Geld, das in die Zentralbank-Tresore floss, behaupten.

Kurzgesagt, der Anstieg des Goldpreises wurde unter Papiergeld begraben. Um den Goldanteil an den Zentralbank-Reserven zu erhöhen, so wie vor nicht all zu langer Zeit 1995, bedarf es einer weiteren Verdoppelung an Wert. Um an den Durchschnitt der 1980er heranzukommen, würde man eine 15-fache Erhöhung benötigen. Oder, alternatif, einen Abfall des Wertes der Devisen-Reserven um 93% in Relation zu den Goldreserven der Zentralbanken.

Ein solcher Trend ist noch nicht in Sicht, weder grundsätzlich noch in den Graphiken. Der US-Dollar bleibt die wichtigste Reserven-Währung mit 62% der offiziellen Reserven laut IMF-Daten, wenn auch weniger als sein Höchstanteil von 71% in 2001, aber immer noch mehr als gleich seinem Anteil Mitte der 1990er. So schreibt der ehemalige Financial Times und derzeitige Economist-Kolumnist Philip Coggan in seinem neuesten Buch Paper Promises:

"Wenn Grossbritannien die Bedingungen für den Gold-Standard gesetzt hat und die USA die Bedingungen von Bretton Woods (1944), dann werden die Bedingungen des nächsten Finanzsystems mit grosser Wahrscheinlichkeit von China, dem grössten Kreditgeber der Welt bestimmt werden. Und dieses System könnte ganz anders sein als das, was wir über die letzten 30 Jahre gewohnt waren."

Coggan bemerkt zurecht, dass China nicht der einzige grosse Kreditgeber ist und dass es auch nicht die Dominanz hat, die die USA nach dem Ende des Zweiten Weltkrieges hatten. Doch ob dieser Wechsel heute anfängt oder sich erst in den kommenden zehn Jahren bemerkbar macht, ein solcher Richtungswechsel kann nicht unberücksichtigt bleiben. Die Nichtanerkennung von Staatsschulden - die Form, die die meisten Devisen-Reserven annehmen - wird mit den Anleihe-Vereinbarungen für Griechenland erst beginnen und vermutlich zunächst zu einem Anstieg der US-Dollar-Reserven führen, aber auch das letztendliche Risiko von Papiergeld-Versprechen verdeutlichen. Und die Angst, Geld aufgrund von Ausfall oder Abwertung abschreiben zu müssen, treibt den Anstieg der Goldkäufe durch Zentralbanken bereits deutlich an.

RSS Newsfeeds

RSS Newsfeeds