Gold fällt, Silber stürzt aufgrund von „Long Squeeze” in China ab

Gold fiel und Silber stürzte am Donnerstag bei hohen Handelsvolumina ab, wodurch das „sichere Hafen”-Metall in dieser Woche bislang einen Verlust von 1,1 % verzeichnete, während sein industriell nutzbares Pendant gegenüber dem Schlusskurs vom vergangenen Freitag um 12,8 % einbrach, was chinesische Medien als „epische Volatilität” bezeichnen.

Die Silber-Futures-Kontrakte in Shanghai hatten heute bereits mehr als 10 % verloren, während die neuen Platin-Kontrakte an der Guangzhou Futures Exchange um fast 8 % und die Zinn-Futures in Shanghai um über 7 % fielen.

Neue Daten der China Gold Association vom heutigen Tag zeigen, dass die Goldnachfrage der privaten Haushalte in der weltweit größten Goldkonsumnation im Jahr 2025 auf 950 Tonnen gesunken ist, wobei die Schmuckkäufe um 31,6 % nach Gewicht eingebrochen sind, während die Verkäufe von Barren und Münzen im Einzelhandel um 35,1 % gestiegen sind.

Damit lag die Nachfrage nach diesen Anlageprodukten für Privatanleger um das 1,4-Fache über der Nachfrage nach Schmuckstücken, was eine dramatische Veränderung im Goldkaufverhalten chinesischer Haushalte bedeutet, die erstmals im vergangenen Frühjahr sichtbar wurde.

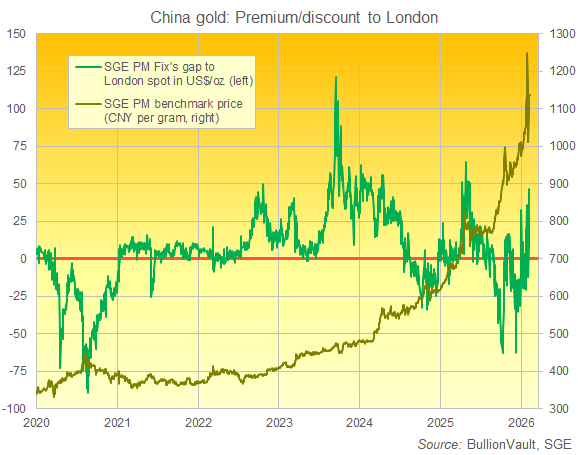

In den letzten zehn Jahren ist das jährliche Gesamtgewicht der Goldnachfrage von Endverbrauchern in China laut einer Analyse der CGA-Daten durch BullionVault seit 2016 relativ konstant geblieben. Das Gleiche gilt für das Gewicht des Goldhandelsvolumens auf Chinas offiziellem physischen Edelmetallmarkt, der Shanghai Gold Exchange.

Im Gegensatz dazu ist der Derivatehandel an der Shanghai Futures Exchange in den letzten drei Jahren explosionsartig angestiegen, wobei das nominale Gewicht des über SHFE-Terminkontrakte gehandelten Goldes zwischen 2022 und 2025 um 229,1 % gestiegen ist.

Abseits der offiziellen Terminbörse in Shanghai hat sich der Goldhandelsskandal auf dem chinesischen „Schattenmarkt” heute weiter verschärft, als China Business Network berichtete, dass ein staatliches Unternehmen eine Joint-Venture-Partnerschaft mit dem Gold- und Derivateanbieter JWR eingegangen sei.

Die Büros von JWR wurden diese Woche von Tausenden wütender Spekulanten gestürmt, die die Rückgabe von möglicherweise bis zu 1,4 Milliarden Dollar an verlorenen Geldern forderten. Ähnliche Szenen spielten sich auch in den Büros der Konkurrenzplattform Ydd007 ab.

„Ursprünglich ein Goldrohstoffhändler im Gebiet Shuibei” des wichtigen Produktionszentrums Shenzhen, so STCN, „kaufte und recycelte JWR Goldrohstoffe von vorgelagerten Lieferanten und lieferte sie an nachgelagerte kleine Händler.

In den letzten Jahren verlagerte sich das Geschäft von JWR jedoch allmählich auf den Einzelhandel mit Edelmetallen und öffnete den Gold-Pre-Price-Handel für Privatanleger, wodurch sich das Risiko des Unternehmens erhöhte.”

„Terminkontrakte sind unter Unternehmen im Bezirk Shuibei weit verbreitet“, so CNA, „da Großhändler versuchen, Preise festzuschreiben, Schwankungen zu kontrollieren und die Versorgung sicherzustellen.

Da jedoch die Gold- und Silberpreise im letzten Jahr in die Höhe geschossen sind, wurden solche Vereinbarungen zunehmend auf Privatanleger ausgeweitet, wodurch kurzfristige Transaktionen ermöglicht wurden, die ähnlich wie Terminkontrakte funktionieren, jedoch mit extrem niedrigen Einstiegsschwellen und ohne behördliche Aufsicht.“

Die kommunistische Regierung in Peking hat in den letzten Jahren wiederholt versucht, gegen unerlaubte Spekulationen mit Edelmetallen vorzugehen.

„Der heutige Rückgang der Silberpreise“, so Xia Yingying, Leiterin der Abteilung für Edelmetalle und neue Energien bei Nanhua Futures, „ging einher mit einer Erholung des US-Dollars, einer gleichzeitigen Schwächung von Bitcoin und US-Aktien sowie dem vierten Limit-Down in Folge des Guotou Silver LOF Fund.“

Chinas einziger reiner Silber-ETF fiel heute erneut um die maximale Verlustgrenze, verlor 10 % an der Börse in Shanghai und sperrte die Aktionäre vom Verkauf oder Kauf zu einem Referenzpreis aus, der nun mehr als ein Drittel unter dem Rekordhoch vom vergangenen Donnerstag liegt.

„In diesem hochvolatilen Umfeld“, so Xia, „verschärfte dieser ‚Long Squeeze‘ den Rückgang der Silberpreise noch weiter.“

Auch der chinesische Aktienmarkt fiel am Donnerstag erneut und verlor 2,5 % gegenüber dem Vormonat, da westliche Aktien zum dritten Mal in Folge im MSCI World Index nachgaben.

Gold in London erholte sich um 50 Dollar pro Unze von 4800 Dollar, während die Silberpreise in London innerhalb von 60 Cent auf den Vier-Wochen-Tiefststand vom Montag unter 72 Dollar sanken, was einem Rückgang von fast 50 Dollar pro Unze gegenüber dem Rekordhoch vom vergangenen Donnerstag entspricht.

Im Vorfeld des Rekordhochs von 5600 Dollar pro Unze am vergangenen Donnerstag und des Einbruchs am Freitag stieg der Bestand asiatischer Gold-ETFs unter Führung Chinas in der letzten Januarwoche 2026 um 39 Tonnen, wie aus Daten hervorgeht, die vom World Gold Council der Bergbauindustrie zusammengestellt und veröffentlicht wurden.

Das war fast dreimal so viel wie die Zuflüsse in nordamerikanische Gold-ETFs und mehr als alle außer den vier stärksten wöchentlichen Zuflüssen des vergangenen Jahres weltweit.

Gemessen am Anteil der gesamten weltweiten goldgedeckten ETFs sind die in Asien notierten Fonds innerhalb von zwölf Monaten von 6,8 % auf 12,0 % gestiegen.

Das von China angeführte Wachstum der letzten Woche stand im Gegensatz zu einer Nettoauflösung von mehr als 5 Tonnen bei in Europa notierten ETF-Produkten.

RSS Newsfeeds

RSS Newsfeeds