Gold, Dollar, Handelsdefizit und Opium - Teil 2

Der 1. Opiumkrieg und der heutige US-Handelsdefizit: Wie ähnlich sind sie?

TRENDS UND WIRTSCHAFTSZIKLEN wiederholen sich immer mal wieder. Im 19. Jahrhunder endete ein negativer Handelsdefizit Grossbritanniens in einen Opiumkrieg mit China.

Grossbritannien stellt noch immer wenige Produkte her, die China wirklich wollen. Das englische Handelsdefizit mit China stieg um 8% im Jahresvergleich bis April 2008, während chinesische Importe um mehr als 10% zugenommen haben.

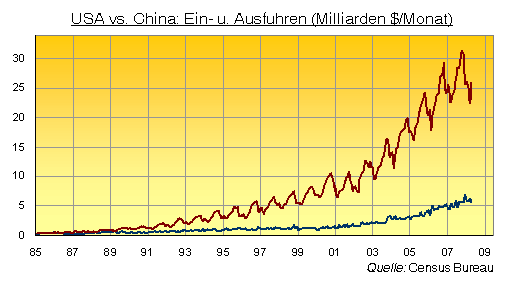

Jetzt, zu Beginn des 21. Jahrhundert, sind es die USA die “spektakulär erfolglos” darin sind, Produkte herzustellen, an denen die Chinesen interessiert sind. Die USA sind immer noch hungriger auf in China produzierte Güter, als es Grossbritannien je war.

Es stimmt, dass chinesische Importe im ersten Quartal 2008 im Jahresvergleich leicht abgenommen haben, aber die amerikanischen Exporte haben gemäss den letzten Informationen des amerikanischen statistischen Bundesamtes (Census Bureau) im gleichen Zeitraum noch mehr abgenommen. Dieser Umstand hat dazu geführt, dass die amerikanischen Schulden an China jetzt dreimal so hoch sind wie diejenigen an Kanada oder Mexico, die Wirtschaftspartner Nummer 1 und 3 der USA.

Kanada und Mexico teilen sich eine Grenze mit den USA. China im Gegensatz dazu liegt auf der anderen Seite des Pazifik. Aber wie der Krieg der Engländer von 1839 deutlich zeigt, macht das keinen Unterschied, wenn der Konsument Güter von eben daher haben will.

Wie können diese Schulden beglichen werden? Heute schicken die USA eher Dollars und Bonds nach China als Silber oder Gold. Aber sind es Dollar und Bonds was die Chinesen wirklich wollen? So wie sie die 1.200 Tonnen Opium anno 1839 wollten?

Gemäss der hongkonger Presse wurden im April $75 Billionen in die Fremdwährungsreserven der People's Bank of China einbezahlt. Als Gegenleistung bezahlte die PBoC $75 Billionen Yuan, um die Währung für US Rechnungen von diesen Exportfirmen begleichen zu können und Ihnen zu erlauben, den Gewinn einführen zu können. Neues Geld zu drucken ist vielleicht billiger als Silber gegen Gold zu kaufen. Aber die Kosten um Amerikas Importrechnungen zu begleichen liegt eher bei China, als bei der Nation, die die Schulden hat.

Es ist ein Riesenvorteil den US Dollar als Währung zu haben, die Nummer 1 aller Währungen, ein exorbitantes Privileg, wie Frankreichs Präsident de Gaulle einmal sagte. Und Ben Bernankes scharfe Zinssenkungen macht es nur noch teurer, chinesische Güter zu importieren.

10 Jahres US-Schatzbriefe zahlen jetzt ca. ein Drittel weniger, als Chinas grösste Bank an Zinsen verlangt. Diese Differenz verdeutlicht einen sofortigen Verlust der PBoC – und das ist sogar noch bevor Sie den 20% Kursverlust des USD gegenüber dem Yuan, den Besitzer von Dollar in China seit Sommer 2005 ebenfalls haben hinnehmen müssen, mit einberechnen.

Die ganzen Dollar, die China überschwemmen, hilft den Chinesen, die im Jahresvergleich um 17% gewachsene Nachfrage nach Geld zu befriedigen – und trotz mehr als $1 Trillion Yuan, die bereits in die inländische Wirtschaft gepumpt wurde, “bleibt die Gefahr des Verlustes der Zahlungsfähigkeit gross,” sagt Dwyfor Evans von State Street in Hongkong.

Die zusätzlichen $75 Trillionen, die letzten Monat gedruckt wurden “werden in den inländischen Kreditmarkt wandern, der in den letzten Jahren konstant gewachsen ist” sagte Evans gegenüber Bloomberg. “Das ebnet den Weg für eine Inflation”.

Was ist also zu tun? Getrieben von der Furcht vor der schnellsten Verbraucherpreisinflation der letzten 10 Jahre, hat die PBoC kürzlich die Barreserven (das ist die Summe an Bargeld den private Banken als Reserve halten müssen) auf 17,5% angehoben. Diese Massnahme wird ca. $58 Billionen aus dem inländischen Kreditmarkt verschwinden lassen, vermutet die RGE Monitor, derweilen die chinesischen Behörden “den Symptomen exzessiver Liquidität entgegentreten wollen”.

Gleichzeitig hält die PBoC die Leitzinsen unter dem Inflationszinssatz aus Furcht vor einem weiteren Einbruch an der Shanghaier Börse. Die tiefe Verzinsung von US Schatzbriefen lässt auch nichts anderes zu.

Diese haben aber einen Wertverlust für die schnell wachsende Anzahl von Sparern und Investoren zur Folge. Das wiederum, so merkwürdig das auch tönen mag, führt dazu, dass viele dieser Anleger auch heute lieber Edelmetall kaufen und lagern würden anstatt Dollar, Pfund, Euro oder Yuan.

Die Nachfrage nach Gold durch den Einzelhandel in China ist gemäss dem Beratungsunternehmen GMFS im ersten Quartal 2008 um 63% gestiegen, was 15.1 Tonnen Gold entspricht. Goldschmuck stieg um 9%, ”eines der wenigen Beispiele von steigender Nachfrage über den Stand von 2007” während der Goldpreis auf der Rekordhöhe von $1000 pro Unze stieg: Das sind 86,6 Tonnen.

China repräsentiert nach Indien den weltweit zweitgrössten Markt für Goldschmuck, womit es die USA 2007 überholt haben. Aber selbst wenn man das Total von 420 Tonnen Gold, das China, Hongkong und Taiwan im Jahr 2007 gekauft haben, zusammen nimmt, ist das im Vergleich zu allem Gold das über Tage verfügbar ist, vernachlässigbar.

Man kann nicht mit Sicherheit sagen, ob der Goldpreis steigen wird; aber wenn man sieht, dass Importe aus China im Monatsvergleich 13% aller Importe der USA ausmachen (mehr als Importe aus Mexico und nur etwas weniger als Importe aus Kanada, inkl. Öl), wäre niemand überrascht, wenn mehr und mehr Anleger ihr Kapital vermehrt in Silber und Gold anlegen würden.

Handelsdefizite spielen also trotz allem eine Rolle, auch wenn Dick Cheney im Jahr 2002 das Gegenteil behauptete, als der Dollar 40% an Wert im weltweiten Forex Markt verlor. Nicht zuletzt für die Handelspartner, die am anderen Ende des Handelsweges liegen.

Amerikas immer grösser werdendes Handelsdefizit könnte auch die Amerikaner selber in Schwierigkeiten bringen, nämlich dann, wenn exportierende Länder verlangen, in harter Währung bezahlt zu werden, anstatt mit wertlosem Papier. Oder Opium.

RSS Newsfeeds

RSS Newsfeeds