Was mit dem Euro los ist – Teil 2

Mit Zinssätzen herumpfuschen bedeutet die Kontrolle über die Blase der globalen Geldversorgung verlieren...

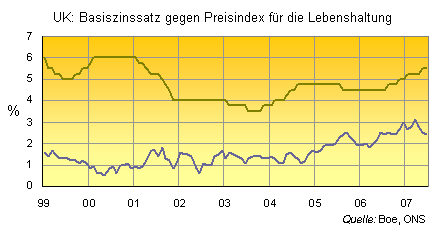

SIE KÖNNEN NUR sich selber beschuldigen. Die Konsumenten des westlichen Teil der Welt, die reich in der Beurteilung der Kreditfähigkeit wenn nicht in Geld sind, hätten nicht so viel Geld ausleihen und ausgeben sollen, als Zinssätze 2003 den niedrigsten Punkt im letzten halben Jahrhundert erreichten.

Und Konsumenten hätten auch nicht weiterhin so viel Geld ausleihen und ausgeben sollen, als der Zinssatz unter den Inflationssatz rutschte - und Schulden dadurch für die folgenden zwei Jahre besser als Ersparnissen waren.

Und wir hätten wirklich nicht diese ganzen superniedrigen lachhafte Darlehen annehmen sollen... die 0% Kreditkarten... und die Angebote mit Geldrückgabegarantie für neuen glänzenden Sportwagen... als die globale Geldversorgung zwischen 2005 und 2007 sich in eine Blase wandelte.

Wenn jetzt die Lebensunterhaltungskosten noch weiter steigen, werden die Geldmeister der Zentralbanken des Westens sagen: „Ich hatt’s dir gesagt!“, weil sie selber natürlich mit dem Problem überhaupt nicht zu tun haben.

„Je früher private Personen anfangen zu verstehen, welche die Folgen dieser hohen Zinssätze sind", erklärte Tim Besley, Mitglied der Bank of England, in einer Rede diesen Monat, "desto grösser ist die Möglichkeit einer reibungslosen Anpassung an die Verbrauchebene, die mit der Hinsicht, die Inflation mittelfristig konstant beizubehalten."

In anderen Worten: „Hören Sie auf – oder Sie werden es bei Ihrer monatlichen Darlehengebühr spüren!“

Die Logik Besleys, so wie seine Aufgabe als Zentralbanker, ist ja echt einfach. Je mehr die Personen ausgeben, desto mehr riskieren sie, die Preise nach oben zu schieben. Dieser Mechanismus wird umso mehr verständlich, wenn Sie sich den Hausmarkt anschauen - und Besley hätte mit dem Finger Amerika genau so gut wie Grossbritannien drohen können zusammen mit Australien, Neuseeland, Südafrika, Spanien, Irland u.s.w.

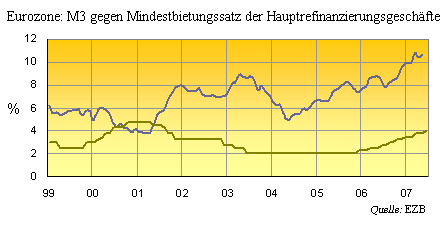

Wo auch immer die Haushaltschulden geplatzt sind, und sie die Explosion der Immobilienpreisen und der Verbrauche dadurch finanziert wurden, sieht die Lösung klar aus: Geld teuerer werden lassen, und Inflation wird zurückgehen. In der Tat, „es ist ein in den wirtschaftlichen Berufen weitgehend akzeptierter Plan,“ wie die Europäische Zentralbank in ihrer letzten Grundsatzerklärung meint, „dass ein Wechsel der laufenden Geldmenge in dem Wechsel des allgemeinen Preisniveaus gespiegelt sein wird.“

Die Aufgabe der Zentralbank besteht darin, kurz gesagt, die Geldqualität und dadurch die Kaufkraft des Geldes zu bewahren – durch die Einschränkung der zirkulierenden Geldmenge.

Nicht war?

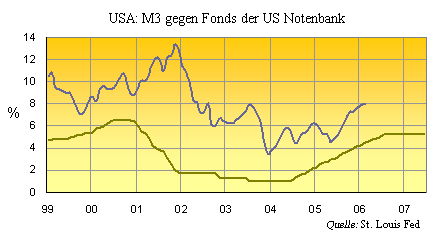

Das Problem ist, dass die Zentralbanker der westlichen Welt anscheinend die Kontrolle dieses Mechanismus verloren haben, von dem sie sagen, er solle hohe Zinssätze in niedrigere Inflation wandeln. Die Geldversorgung (die eigentliche Menge Geld und geldähnliche Finanzinstrumente, die heutzutage in der Welt herumfahren) ist noch weiterhin nach oben geschossen, selbst als die US Notenbank, die Bank of England und die Europäische Zentralbank angefangen haben, Schulden teuerer werden zu lassen.

Die europäische Geldversorgung steht zur Zeit einem Rekord der letzten zwei Jahrzehnten nah. Grossbritannien sieht gerade die schnellste Geldversorgung seit dem Ende der 1980er. In den USA, wo angeblich die US Notenbank am Anfang des letzten Jahres die grosse M3-Geldversorgung gestoppt hat, behaupten viele angesehene Analysten, dass die Geldmenge um 10% oder mehr wächst.

Im klassischen Sinne ist Inflation ganz genau diese Art Wachstum der Geldmenge. Sie mit höheren Darlehenzinsen zu decken hat nur in der Theorie einen Sinn. So haben die Zentralbanker, von Paul Volcker der amerikanischen Zentralbank geleitet, am Schluss die riesige Inflation Ende der 1970er beendet. Und sie mussten es mehr als ein mal versuchen.

![]()

„Viele Regierungsoffiziere auf der ganzen freien Welt wurden in den 1970er Monetaristen," schreibt David Hackett Fischer in seiner grossartigen Geschichte der Preisinflationen, The Great Wave. "Die grössten Bemühungen wurden von dem Zentralbankvorstand der USA und Englands durchgeführt, um ihre durcheinander gekommenen Wirtschaften zu stabilisieren, in dem die Geldversorgung reguliert wurde. Dieser Aufwand hatte keinen Erfolg, im Gegenteil es unterstützte die Krisenanfälligkeit.“

„Der Wirtschaftler Milton Friedman war voller Wut über die Fehler der eigenen Wissenschaft", meint Hackett Ficher, „und beschuldigte mehrmals die Gouverneure des Federal Reserve Systems und der Bank of England ernsthaft inkompetent zu sein."

Aber wie John Kenneth Galbraith antwortete: „Eine Wirtschaftspolitik soll sich zwischen der Kompetenz (wie immer sie beschränkt sein mag) und deren Verwalter befinden. „In anderen Worten ist eine vorgeschlagene Lösung überhaupt keine Lösung, wenn sie in Wirklichkeit unausführbar ist - und vielleicht würde die Rückkehr zu dem Goldstandard auf irgendeiner Art und Weise heutzutage diese Nicht-Lösung bestätigen.

„Der globale Derivatenmarkt wuchs fast um 40% in 2006", sagte Robert Rodriguez von First Pacific Advisors, ein $11 Milliarden Investitionsfonds, in einer Rede bei der CFA Society of Chicago letzten Monat. "Die Vertragsanzahl, die auf Anleihen beruht, ist um mehr als das Zweifache auf $470 Milliarden gewachsen, während die Anzahl des gesamten Derivatenmarkt 9,7$ Billion war.“

„Der Internationale Währungsfond schätzte in seinem Global Financial Stability Report im April 2006, dass die kreditorientierten Hedge-Fonds-Posten in 2005 um mehr als $300 Milliarden stiegen“, fuhr Rodriguez fort, „sechs mal so viel wie in den letzten fünf Jahren. Wenn auf fünf bis sechs Mal erhöht, stellt es zwischen $1,5 und $1,8 Billionen, die auf dem Kreditmarkt angewendet werden."

Mit Zinssätzen herumpfuschen hat bis jetzt nicht geholfen, diese Geld- und geldähnliche Finanzinstrumentenblase zu ersetzen. Ein klassischer Goldstandard würde heissen, den zukünftigen Wachstum jedes Jahr auf 1,3% in über Grund Goldbeständen einzuschränken. Aber wäre das möglich?

Wenn die globale Versorgung von dem, was heutzutage Geld genannt wird, in noch weiteren Massen der weltweiten Goldbeständen gequetscht wird (der übrige Bestand von 153.000 Tonnen befindet sich über dem Grund), würde das mit hoher Wahrscheinlichkeit die Wirtschaft zerstören. Aus diesem Grund wird es wahrscheinlich nicht klappen, so wie der zahme Monetarismus der Zentralbanken während der 1970er nicht klappte.

Versuchen Sie zum Beispiel nur mal, den Goldstandard von dem Kongress bewilligen zu lassen... egal wie schlimm die Inflation nur sein mag! Politiker fragen, den Wert von Geld zu verteidigen, wäre wie David Beckham zu fragen, sich auf sein Spiel anstatt auf das damit verbundenes Geld zu konzentrieren. Dies scheint ein sehr wichtiger Teil der Stellebeschreibung zu sein, vielleicht sogar der aller wichtigste Teil, wenn man L.A. Galaxy in Betracht nimmt. Aber Wahlkämpfe werden nicht von Politikern gewonnen, die zugeben, dass die Verteidigung des Geldwertes (v.a. nicht nach einer einmaligen Kredit- und Schuldenblase) fast sicherlich zu einer Rezession führen würde.

„Als die Anspannung zugriff“, sagte Paul Volcker, ehemaliger Chef der US Notenbank, in einer Rede 10 Jahre nach dem er den Zinssatz in den USA auf 19% erhöhte, „befanden sich ein Land nach dem Anderen in der Rezession oder in der nachkommenden Stagnationsphase.“ Natürlich müssen auch Zentralbanker jeden Monat ihre Darlehenzurückzahlung bezahlen; und Zinssätze erhöhen, um die Inflation abzubremsen, wird nie beliebt sein. Die Zinssätze so sehr nach oben zu schieben, dass die eigenen Nachbarn ihre Stelle verlieren, ist nicht leicht bei dem nächsten Nachbartreffen zuzugeben.

Dazu noch hat auch nur die Idee von einem Goldstandard keinen guten Ruf, seit dem Winston Churchill 1925 Grossbritannien zu einem Festwert für den britischen Pfund gegen Gold gebracht hat... und das Land einer Depression verurteilt hat, in dem er den Wechselkurs wie vor dem 2. Weltkrieg ansetzte. Die Schulden der britischen Regierung waren in der Zwischenzeit seit 1914 mehr als 11 Mal gestiegen, um für das in Flandern vergossene Blut wieder gut zu machen, und die Lebensunterhaltungskosten waren mehr als verdoppelt. Wenn man so tun würde, als ob ein Pfund in 1925 so viel Wert sei, wie ein Pfund in 1914, könnte man sagen, dass „die Staatssäckel der englischen Regierung voll seien“, wie ein französischer Ermittler es ausdrückte, „aber die wirtschaftliche Lage ist notdürftig... und die Industrie produziert zur halben Kapazität. Aus allen Seiten hört man Beschwerden, dass die britischen Hersteller auf keinen Fall mit ausländischen Produzenten im Wettbewerb stehen können..."

Wenn man aber heutzutage den Wert der Rückkehr des Goldstandards herunterspielen würde, hiesse es, dass Gold keinen monetären Wert hat. Dabei ist die einzige wirkliche Frage an Anleger und Sparer: Warum sollte man darauf warten, dass der Rest der Welt nachholt?

Wenn die Kredit- und Geldblase gar nicht so gross geworden wäre, müssten wir uns nicht mit einem Brocken glänzenden gelben Metall verteidigen. Jetzt wächst der Wert von Gold immer mehr, während alle offizielle Währungen sinken, um die Geldüberflutung zu spiegeln, die bis jetzt in diesem Jahrzehnt erzeugt wurde.

Vielleicht ist dies genau wo wir langfristig in der Geschichte von Kredit, Geld, Blasen und Pleiten angekommen sind: Auf den Windstoss warten, der nach langem Sähen von schlechten Schulden aussteht.

Aus dem Englischen übersetzt von Sonia Franchini.

RSS Newsfeeds

RSS Newsfeeds